Kérdésessé válhat Franciaország lehetséges legjobb államadós-osztályzatának stabil kilátása – erre tett egyenes utalást a francia adósságdinamikáról kedd hajnalban kiadott éves elemzésében a Moody’s Investors Service.

A nemzetközi hitelminősítő jelenleg a legmagasabb – vagyis a legkisebb szuverén törlesztési kockázatot jelző – „Aaa” besorolást tartja érvényben Franciaországra. A francia adósbesorolás kilátása stabil, ami azt jelzi, hogy a Moody’s jelenleg nem készül Franciaország leminősítésére.

A hitelminősítő azonban Londonban kiadott keddi elemzésében közölte, hogy a romló adósságmutatók és az államra háruló, potenciálisan felmerülő jövőbeni kötelezettségek most már „nyomást gyakorolnak” a francia kormány „Aaa” osztályzatának stabil kilátására.

A Moody’s szerint a francia kormány költségvetési tehervállalási mozgástere most szűkebb, mint 2008-ban volt. A stabil kilátás megőrzéshez fontos a további elkötelezettség a szükséges gazdasági és költségvetési reformintézkedések végrehajtása mellett, valamint a „látható előrelépés” a fenntarthatósági mutatók tervezett javításában – áll a hitelminősítő elemzésében.

A Moody’s közölte, hogy a következő három hónap során vizsgálni és értékelni fogja a francia adósbesorolásra érvényes stabil kilátást, azzal összefüggésben, hogy a kormány milyen haladást ér el a szükséges intézkedések végrehajtásában. A cég emellett figyelembe veszi majd döntéséhez az esetleges kedvezőtlen gazdasági és piaci fejleményeket is.

Franciaország – Németország után – a második legnagyobb euróövezeti gazdaság, de a piac a francia szuverén adósi mutatókat számottevően gyengébbnek ítéli Németországéinál.

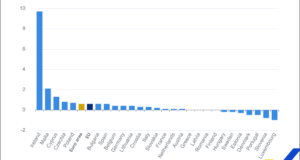

Az egyik vezető londoni piaci adatszolgáltató, a CMA DataVision szakelemzőinek kimutatása szerint a német államadósság-törlesztési kockázatra köthető biztosítási csereügyletek (credit default swaps, CDS) középárfolyama a hétfői londoni kereskedés végén 92,7 bázispont volt, a francia CDS-díjszabás azonban 181,0 bázisponton zárt, vagyis csaknem kétszer drágábban a német CDS-tranzakcióknál.

A hétfői londoni zárásra kialakult német CDS-középárfolyam azt jelenti, hogy a német szuverén törlesztési leállás kockázatára kínált biztosítási tranzakciók éves díja most valamivel kevesebb mint 93 ezer euró minden 10 millió euró német államadósság után az irányadó ötéves futamidőre; Franciaország esetében ugyanezekért a CDS-kontraktusokért több mint 180 ezer eurót kell fizetni.

A CDS-tranzakciók árazásai jelzik, hogy a piac mennyire tartja kockázatosnak azt az állami vagy vállalati adóst, amelynek kötelezettségeire az adott törlesztésbiztosítási kontraktusok vonatkoznak.

MTI Kitekintő.hu Ha nyitott vagy a világra.

Kitekintő.hu Ha nyitott vagy a világra.